フリーキャッシュフローとは?

キャッシュフローは大きくわけて3つに分かれます。営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの3つです。

これに加えてキャッシュフロー計算書では「フリーキャッシュフロー」という概念があります。

フリーキャッシュフローを見ることで、会社が稼いだお金のうち、自由に使えるお金の流れを確認することができます。

フリーキャッシュフローは良い悪いを判断する絶対値がありませんので、わかりづらい面もあります。しかし、見方のポイントを押さえればシンプルに理解できます。

この記事では、フリーキャッシュフローとは何なのか、どこをチェックすれば良いのかを簡単に解説していきます。

1.フリーキャッシュフローの基礎知識

この章では、フリーキャッシュフローとは何なのか、その基本について説明します。

1.1 フリーキャッシュフローは、営業CFと投資CFの合計値

フリーキャッシュフローは、キャッシュフロー計算書の途中段階で表示されている金額であり、「営業キャッシュフロー」と「投資キャッシュフロー」を足して計算されます。お金ベースで表す、真の儲けの実力値と言える数字です。

それぞれの区分の詳細については下記の記事を参考にしてください。

【参考】:営業キャッシュフローとは

【参考】:投資キャッシュフローとは

【参考】:財務キャッシュフローとは

1.2 フリーキャッシュフローは自由に使えるお金

フリーキャッシュフローは、企業が事業活動で稼いだお金(営業キャッシュフロー)から、設備投資や資産購入に使ったお金(投資キャッシュフロー)を差し引いた後に残る、会社が自由に使えるお金がいくらなのかを表しています。

フリーキャッシュフローに含まれない残りの財務キャッシュフローは、主に外部からの資金調達や返済を表しています。

つまり、銀行からの借入に頼らずにどのくらいの余剰資金を稼げているかという、「お金ベースで見た純粋な儲け」を表していると言えます。

フリーキャッシュフローがプラスであれば、借入金の返済余力がある、株主への還元できる力があると判断することができるため、

企業の経営に余裕があるかどうかを判断する重要な指標となります。

2. フリーキャッシュフローはここをチェックする

この章では、フリーキャッシュフローをどのようにチェックすべきか、見方について解説していきます。

2.1 フリーキャッシュフローはプラスであることが良い

フリーキャッシュフローは、「お金ベースで見た儲け」であり、「会社が稼いだ自由に使えるお金」であるため、原則は大きなプラスであればあるほど良いということになります。

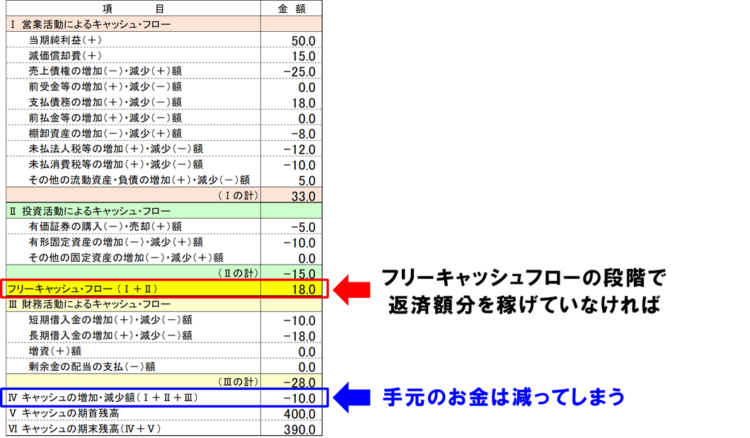

フリーキャッシュフローがマイナスであったり、少ない場合には、それ以降に示されている借入の返済(財務キャッシュフロー)が賄えないということになるため、借入の返済をするたびに手元のお金が減ってしまいます。

例えば、財務キャッシュフローを見た場合、1年間で借入金を28百万円返済しているとします。

借入金を返済しても、手元のお金を維持するためには、財務キャッシュフローの前段階にあるフリーキャッシュフローで28百万円以上のキャッシュを稼いでいる必要があります。

この例だと、フリーキャッシュフローが18百万円しか稼げていないため、借入返済をすると、手元のキャッシュが10百万円減っています。

「フリーキャッシュフロー」<「財務CF」の場合には、お金を返済するたびに手元のお金が減ることを意味します。

まずは大前提として、毎期、毎月のフリーキャッシュフローが、毎期、毎月の借入返済額を上回っていることが大切です。

2.2 フリーキャッシュフローがプラスでも注意が必要な場合がある

フリーキャッシュフローがプラスでも、安心できないケースがあります。

それは、営業キャッシュフローで十分稼げておらず、投資キャッシュフローのみでお金を増やしている場合です。

①営業キャッシュフロー ▲50 (本業で稼げていない)

②投資キャッシュフロー +100 (資産を売却してお金を調達)

①+②= フリーキャッシュフロー 50

本業の稼ぎである営業キャッシュフローではお金が足りず、やむを得ず持っている資産を切り売りすることでお金を調達しているという内容であれば、いくらフリーキャッシュフローの段階でプラスになっていても、良いフリーキャッシュフローの増やし方とは言えません。この状況でのプラスは長くは続かないということです。

あくまで営業キャッシュフローが大きなプラスであることで、フリーキャッシュフローがプラスになっていることが理想の形になります。

2.3 フリーキャッシュフローがマイナスでも問題ない場合がある

逆にフリーキャッシュフローがマイナスになっていても大きな問題ではないケースもあります。

企業はその成長ステージによって、積極的に設備投資が必要なタイミングがあります。

そのため、長期的に稼ぐための設備投資(投資キャッシュフロー)を、単年度の稼ぎ(営業キャッシュフロー)の範囲で賄いきれないことも当然あります。

①営業キャッシュフロー ▲50 (単年度の本業の稼ぎ)

②投資キャッシュフロー ▲1,000 (長期的な大型の設備投資)

①+②= フリーキャッシュフロー ▲950

この場合、フリーキャッシュフローは大きなマイナスになりますが、フリーキャッシュフローの下に表示されている財務キャッシュフローで長期的な資金調達がしっかりできていれば、手元の預金は減らさずに維持できます。

設備投資によって長期的に利益を増やし、長期にゆっくりの借入返済ができていれば、単年度のフリーキャッシュフローがマイナスになっていても大きな問題ではありません。

2.4 フリーキャッシュフローは中・長期での動きをチェックする

フリーキャッシュフローはキャッシュフロー計算書に表示される概念であるため、1年単位、または1か月単位など一定期間のみのお金の流れを表しています。

そのため、表示される数字は短期間でのキャッシュの状態が反映されています。

一時的な大きな設備投資のタイミングの他にも、季節的な要因や投資の成果のスピードによっては、フリーキャッシュフローがマイナスになることもあるため、1年単位のキャッシュフロー計算書では良い悪いが判断できません。

まずは、フリーキャッシュフローの額で財務キャッシュフローの借入返済額が賄えているかを見ることは基本のチェックとして必要です。

次の見方として、中・長期的に会社が正しく投資をし、それによって利益を生み出し、健全に成長しているかを判断するためには、複数年にわたるフリーキャッシュフローの推移を確認することが大切です。

具体的には、中・長期にフリーキャッシュフローの推移をみるべきポイントは、

①営業キャッシュフローが毎期しっかりと稼げており、

②投資キャッシュフローでしっかりと設備投資にお金をかけ、

③その投資によって翌年以降もさらに営業キャッシュフローが増えていることで

④フリーキャッシュフローが毎年着実に増えていく形が理想になります。

キャッシュフロー計算書の基本的な見方についてはこちらをご参照ください

【参考】:お金の動きを読む!初心者でもわかるキャッシュフロー計算書の見方

3. 実例で見るフリーキャッシュフローの活用の仕方

この章では実際の企業のフリーキャッシュフローの推移を見ていきます。

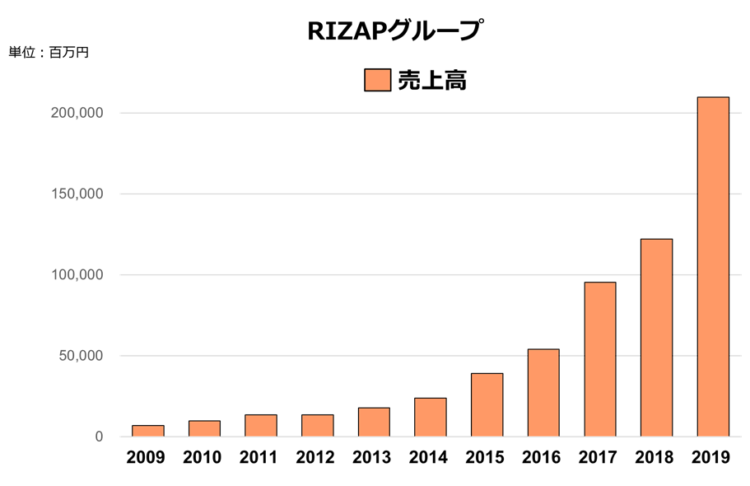

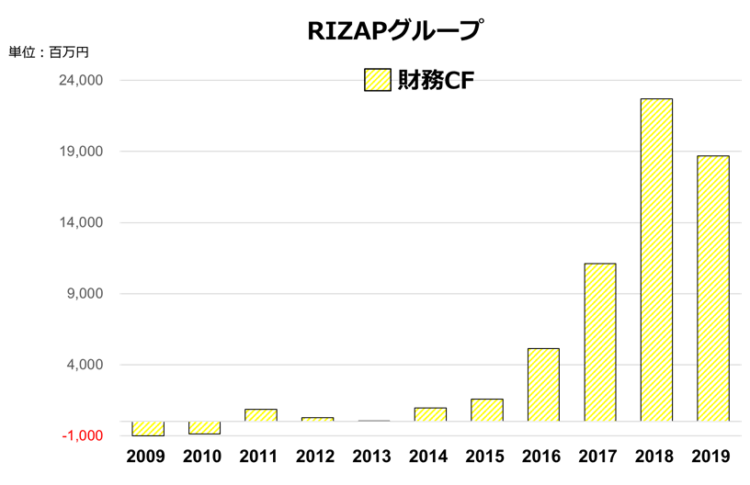

チョコザップの展開で再拡大を続けているライザップですが、創業から2019年までは非常に特徴的な財務状況になっています。

まず売上高の推移を見ると、急成長してきたことがわかります。

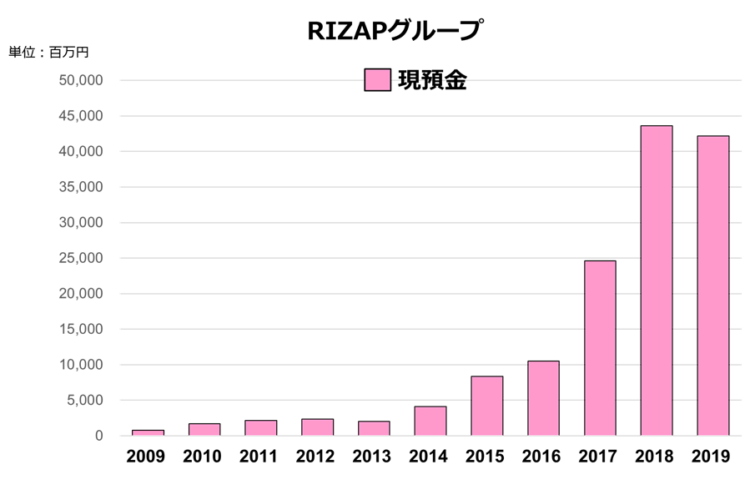

次に、現預金の残高推移も確認してみます。

売上規模の拡大にあわせて現預金も順調に増えていますので、会社の業績は好調のように見えます。

ここで、キャッシュフローの状況も確認してみます。

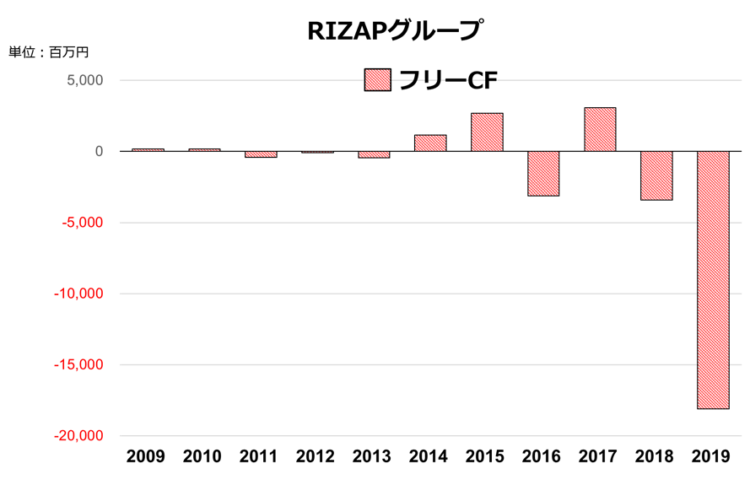

フリーキャッシュフローの数字の推移で見ると、売上、現預金とは全く違う動きを見せています。

ライザップの売上高、現預金は2019年まで順調に増えていましたが、フリーキャッシュフローを見ると過去からプラスになったりマイナスになったりと、ほぼ増えていませんでした。

さらに、過去最高売上を記録した2019年には逆に最も大きなマイナスになっています。

フリーキャッシュフローは営業キャッシュフローと投資キャッシュフローを足したものです。純粋に「現金ベースで見た儲け」を表していますので、この推移が当時のライザップの儲けの真の実力値だということになります。

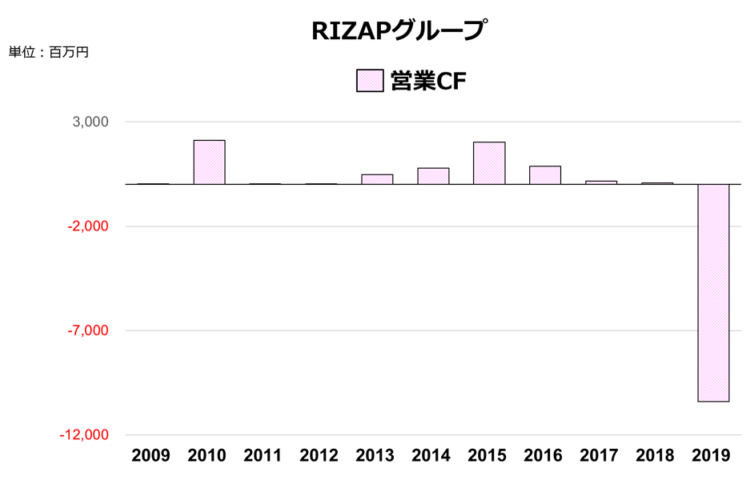

フリーキャッシュフローをさらに分解して営業キャッシュフローのみで確認してみます。

営業キャッシュフローは「本業での儲け」を表します。

売上高の動きと違い、営業キャッシュフローは過去から実はあまり増えていませんでした。全く右肩上がりになっていないことがわかります。

しかし、現預金は売上と連動するように順調に増えているように見えました。

その理由を知るためには、財務キャッシュフローまで確認すると理解することができます。

ライザップはこのように、売上の拡大に合わせて多額の財務キャッシュフロー、つまり借金を増やしていくことでお金を調達していたという財務状況であったことがわかります。

売上高と現預金の動きが似ていたので、業績好調でお金も着実に増えていっていたかのように見えていました。しかし、売上高だけでも、現預金の増減だけ見ていても、会社の実力はつかめません。

会社の業績を読む、真の実力値を掴むためには、キャッシュフロー計算書、特にフリーキャッシュフローの状況まで合わせて確認する必要があります。

4. まとめ

フリーキャッシュフローはお金ベースで見た真の実力値を表します。

基本はプラスであることが大前提ですが、短期的なプラス・マイナスだけではなく、中長期的な推移まで確認すると会社の財務状況がより深く理解できるようになります。