固定長期適合率とは?計算方法や活用方法を解説

固定長期適合率は、財務の健全性・安全性を測定するための重要な指標の一つです。

財務の健全性を測る指標は他にもさまざまあり、固定長期適合率はその中でも少しマイナーな存在かもしれません。しかし、この指標を活用することで、設備投資が過剰になっていないか、また長期の資金調達のバランスが適切かどうかを確認することができます。

特に中小企業にとって、設備投資や長期借入金は経営を左右する重要なテーマです。固定長期適合率を理解し活用することで、健全な財務体質を維持しながら、より安定した経営基盤を築くことが可能になります。

この記事では、固定長期適合率の基本的な計算方法や、その具体的な活用方法について、図やイラストを使いながらわかりやすく解説していきます。

1. 固定長期適合率は財務健全性の指標

この章では、固定長期適合率の基礎知識について解説していきます。

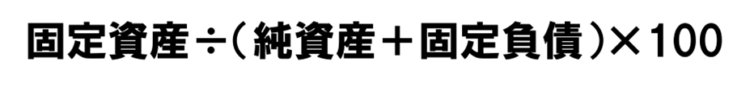

1.1 固定長期適合率の計算方法

固定長期適合率は貸借対照表の数値を使い、会社の財務安定性を測る指標です。

計算式は固定資産÷(純資産+固定負債)×100で計算し、%で表示します。

数値が小さければ小さいほど、財務の安全性が高いことを表しています。

固定長期適合率を見ることで、資金調達のバランスが適正であるか、過剰な設備投資になっていないかを把握することができます。

1.2 固定長期適合率は「長期資金で固定資産を賄えているか」の指標

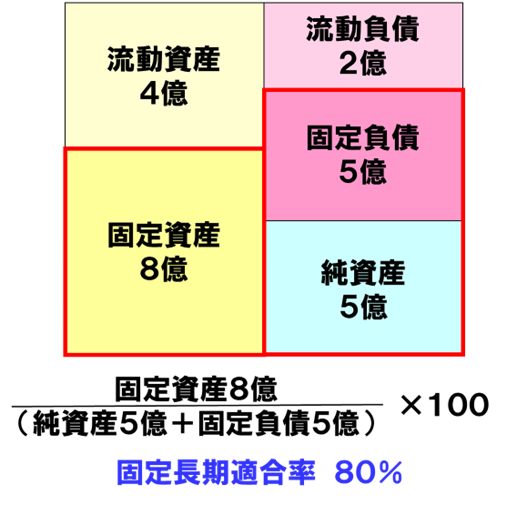

貸借対照表の左側にある資産は、大きく分けて①短期間で現金化できる「流動資産」と、②長期的に使う資産である「固定資産」の2つがあります。

そして、右側は①1年以内で支払う流動負債、②1年を超えてゆっくり返済する固定負債、③返さなくてもよいお金である純資産という順番で3つに分かれています。

固定資産とは、建物、機械、車輛、不動産などです。これらの資産は、長い時間をかけて利益を生み出していくものです。そのため、この長期にわたって使う資産を、短期間で返済しなければならない流動負債(買掛金や短期借入金など)で購入している場合は、資金繰りが苦しくなる原因になります。

長期で使う資産は、長期の資金調達で賄わなければいけないということです。

そこで、固定資産は

①返済の必要がない純資産

②返済期間が長い固定負債(長期借入金など)

この範囲で賄うのが理想的です。これにより、財務バランスが安定し、資金繰りのリスクを減らすことができます。

この「長い期間使う固定資産を、長期の資金でしっかり賄えているか?」をチェックする指標が固定長期適合率です。固定長期適合率の数値が高いほど、長期的に安定した資金調達ができていると言えます。

※貸借対照表(B/S)の詳細についてはこちらの記事を参考にしてください。

【参考】:図で一目瞭然!貸借対照表(B/S)の読み方超初級ガイド

1.3 固定長期適合率は100%を超えると危険

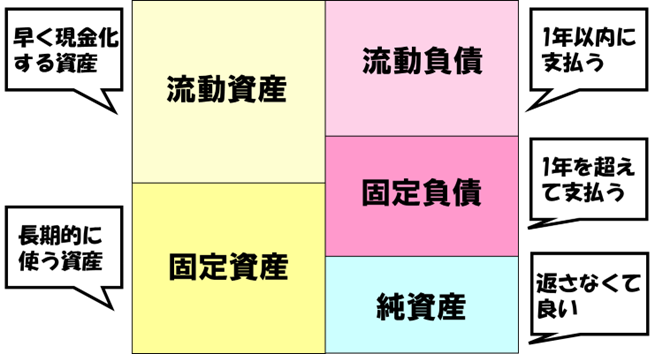

固定資産は、一度購入すれば長期間にわたって使用する資産ですので、本来は返済義務のない純資産(会社の内部蓄積)だけで購入できている状態が最も理想的です。

しかし、製造業などの設備投資が多い業種では、純資産だけで固定資産を賄うのは難しいため、固定負債(長期借入金など)も活用して購入するのが一般的です。

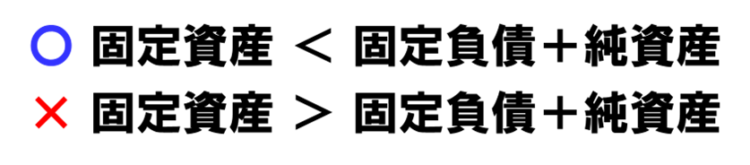

つまり、「固定資産 < 固定負債 + 純資産」の状態が作れていれば、財務バランス的には問題ないと考えます。

逆に固定資産 > 固定負債 + 純資産の場合は、固定長期適合率が100%を超えていることになり、財務バランスが不安定になっています。

固定長期適合率は100%を超えないように管理することが大切です。

2.固定長期適合率の活用方法

固定長期適合率は、単なる財務指標ではなく、会社の財務を安定させるための重要な判断基準になります。特に、次のような場面で活用できます。

2.1 財務の安全性と資金調達のバランスを確認する

固定長期適合率を定期的にチェックすることで、財務の安定性を客観的に判断できます。この指標が100%を超えている場合、固定資産の購入資金に短期の負債(流動負債)を頼っていることを意味しますので、資金繰りのリスクが高まります。流動負債は短期間で返済しなければならないため、この範囲にまで依存すると財務が不安になります。

反対に、100%以下であれば、固定資産が長期の安定した資金でしっかり賄われていることを意味し、財務の健全性が高いと言えます。特に、金融機関からの安全性の評価を考えると、適正範囲にあるかを定期的に確認することが重要です。

2.2 設備投資の判断基準として活用する

設備投資を行う際、固定長期適合率を確認することで、無理のない資金計画を立てることができます。例えば、新しい設備を購入する前にこの指標を確認し、すでに固定長期適合率が100%に近づいている場合には、追加の投資によって短期の資金負担が増え、財務の不安定リスクが高まる可能性があります。そのため、設備投資を決断する前に指標を計算し、しっかりと長期の設備資金で借りる検討をする必要があります。

また、固定長期適合率が低すぎる場合は、設備投資を抑えすぎている可能性もあります。将来的な競争力を維持するためには継続的な投資も必要です。財務の安定性を確保しつつ、成長のための設備投資を適切なタイミングで行う判断材料として、この指標を活用しましょう。

3.固定長期適合率と他の安全性指標の違い

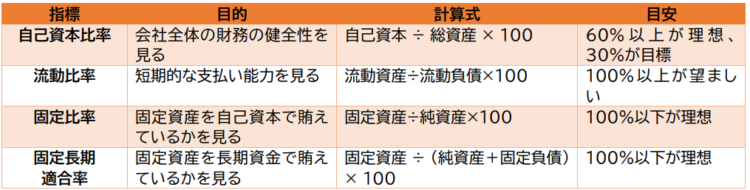

固定長期適合率は、財務の安定性を測る重要な指標ですが、似たような財務指標として自己資本比率・流動比率・固定比率があります。これらの違いを理解することで、それぞれの指標を適切に活用し、より的確な経営判断ができるようになります。

3.1 自己資本比率との違い

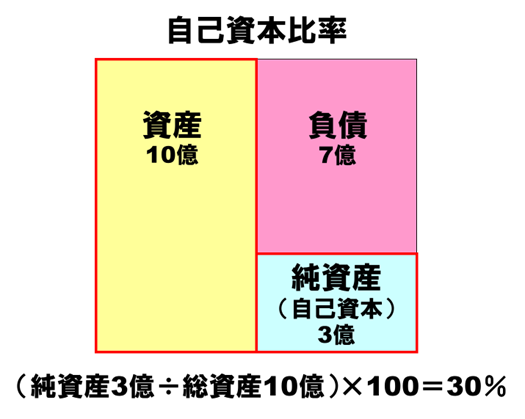

自己資本比率は、会社の総資産に対する純資産(自己資本)の割合を示す指標であり、会社の財務の安定性や倒産リスクの低さを測るために使われます。

■自己資本比率の計算式

純資産 ÷ 総資産 × 100%

一方、固定長期適合率は、特に固定資産に着目して、その財務バランスをチェックするために活用します。

自己資本比率 → 会社全体の財務体質(健全性)を測る指標

固定長期適合率 → 固定資産が適切な資金で賄われているかを測る指標

自己資本比率が高ければ、財務的に安定していると言えますが、固定長期適合率も合わせて確認することで、資産と負債のバランスをより細かく分析することができます。

※自己資本比率の詳細についてはこちらの記事を参考にしてください。

【参考】:自己資本比率とは?自己資本比率の目安と比率を高める3つの方法

3.2 流動比率との違い

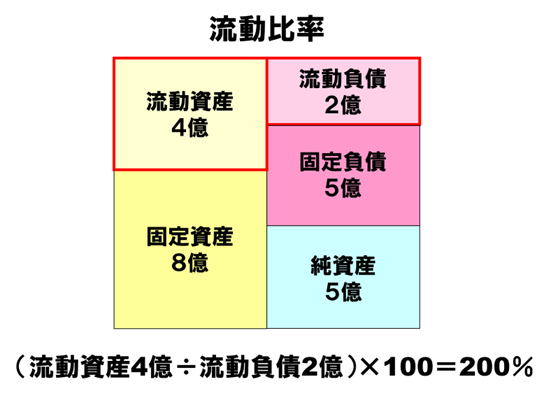

流動比率は、会社の短期的な支払い能力(資金繰りの安定性)を示す指標で、流動資産が流動負債をどれだけカバーできているかを測ります。

■流動比率の計算式

流動資産 ÷ 流動負債 × 100%

流動比率は、貸借対照表の上部のバランスを見ているのに対し、固定長期適合率は貸借対照表の下部のバランスを見ています。

流動比率が高いほど、短期の支払いに余裕があり、資金繰りが安定していると判断できます。一方、固定長期適合率は短期資金の流れではなく、長期的な財務バランスを測る指標です。

流動比率 → 短期的な支払い能力の指標(資金繰りの安全性)

固定長期適合率 → 固定資産の調達方法の適切性(財務の安定性)

流動比率と固定長期適合率を併せて見ることで、短期・長期の両面から財務の健全性を判断できるようになります。

※流動比率の詳細についてはこちらの記事を参考にしてください。

【参考】:流動比率とは?流動比率を信じてはいけない4つの理由!

3.3 固定比率との違い

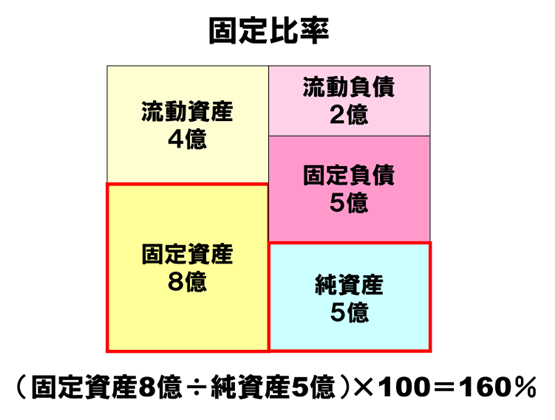

固定比率は、固定資産を純資産だけでまかなえているかを示す指標で、借入に頼りすぎていないか、固定資産と純資産のバランスを測るために使われます。

■固定比率の計算式

固定資産 ÷ 純資産 × 100%

固定比率が100%以下であれば、固定資産を自己資本だけでまかなえているため、財務的にかなり安全といえる水準です。しかし、自己資本だけで固定資産を賄うのが難しい場合も多いので、固定負債(長期借入金)もあわせて活用します。

固定長期適合率は「純資産+固定負債」の合計を基準にしているのに対し、固定比率は「純資産」のみを基準にしていますので、より厳しく長期的な財務の安定性を見ていると言えます。

固定比率 → 純資産だけで固定資産をどれだけ賄えているかを測る指標

固定長期適合率 → 固定資産が長期の安定した資金で賄われているかを測る指標

固定比率が100%を超えている場合でも、固定長期適合率が100%以下であれば、固定資産が長期の資金で適切に賄われているため、財務的に問題はないと判断できます。

4.まとめ

固定長期適合率は、単に計算するだけではなく、財務の安全性の確認、設備投資の判断、長期資金の調達計画など、経営のさまざまな場面で活用できる指標です。

他の安全性の指標と組み合わせながら確認し、無理のない資金調達計画を立てることで、会社の安定成長につなげていきましょう。